金融科技外包风险解析,揭秘数字化转型与应对之道

摘要:本文深入剖析金融科技外包风险,揭示金融行业数字化转型过程中的潜在隐患。通过分析外包模式的风险点,提出加强风险管理、优化外包选择和建立风险预警机制等应对策略,以保障金融科技安全,促进行业健康发展。

金融科技外包风险概览

1、数据安全风险:金融科技外包涉及大量敏感数据,如客户、交易记录等,若外包服务商在数据存储、传输、处理等环节存在安全隐患,可能导致数据泄露、篡改,给金融机构和客户带来重大损失。

2、服务质量风险:外包服务商的服务质量参差不齐,可能影响金融机构的业务流程和客户体验,外包服务商的变更也可能对金融机构的正常造成冲击。

3、法律法规风险:金融科技外包涉及多个法律法规,如《网络安全法》、《个人保》等,若外包服务商在合规方面存在问题,可能导致金融机构面临法律风险。

4、信任风险:金融机构与外包服务商之间存在不对称,可能导致双方在合作过程中产生信任危机,外包服务商的道德风险也可能对金融机构造成损失。

应对金融科技外包风险的策略

1、严格筛选外包服务商:金融机构在选择外包服务商时,应从技术实力、服务经验、合规性等方面进行全面评估,优先选择具备行业认可资质、拥有良好口碑的服务商,以降低数据安全风险。

2、加强数据安全管理:金融机构应与外包服务商签订严格的数据安全协议,明确数据保护责任,加强数据加密、访问控制等技术手段,确保数据安全。

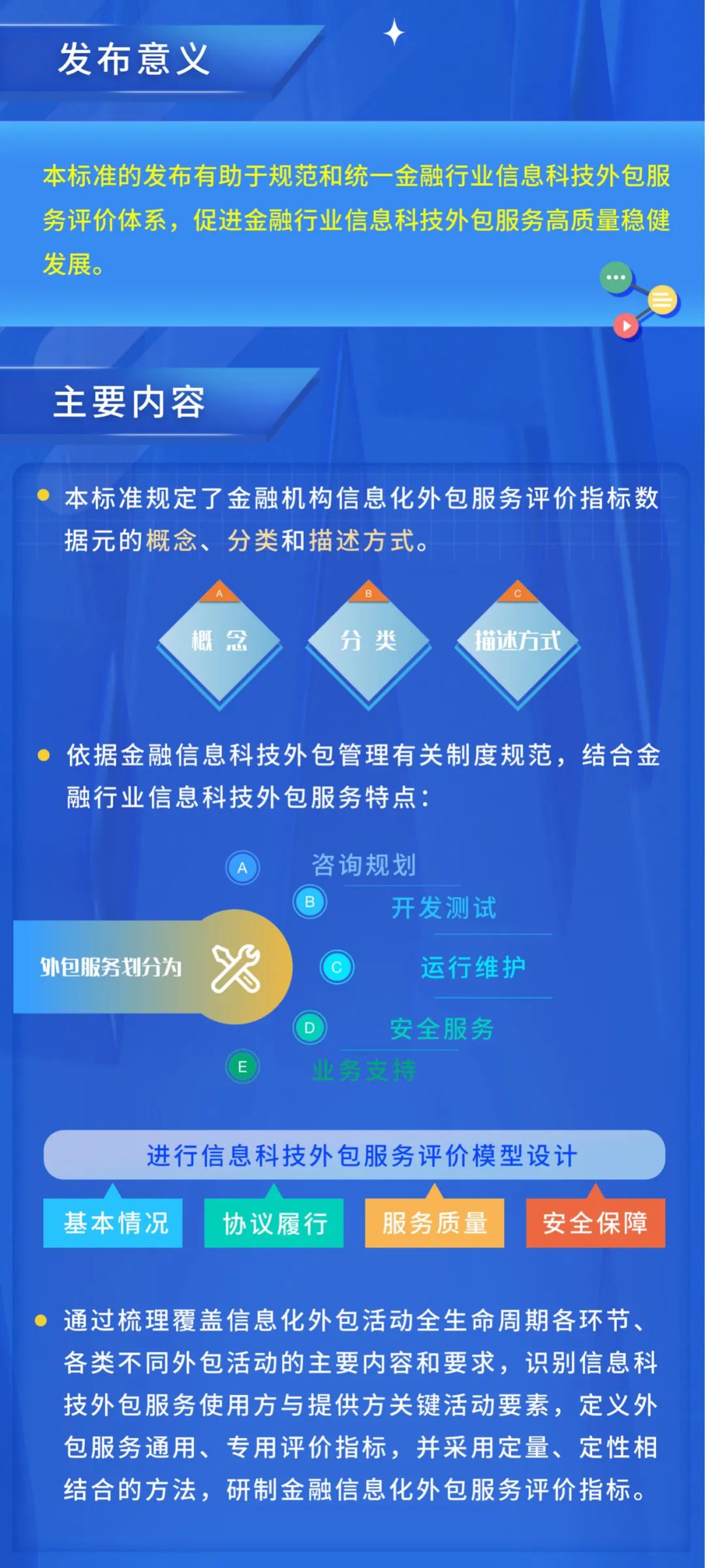

3、建立健全服务质量监控体系:金融机构应建立完善的服务质量监控体系,定期对外包服务商的服务质量进行评估,对服务质量不合格的服务商,及时采取措施予以调整或更换。

4、完善法律法规合规体系:金融机构应关注相关法律法规的动态,确保外包服务商在合规方面符合要求,加强对外包服务商的合规培训,提高其合规意识。

5、增强信任机制:金融机构与外包服务商之间应建立良好的沟通机制,及时交流合作过程中的问题,可通过引入第三方评估机构,对双方的合作进行,提高信任度。

6、强化内部风险管理:金融机构应加强内部风险管理,提高员工对金融科技外包风险的认识,建立健全风险预警机制,及时发现并处理潜在风险。

金融科技外包在为金融机构带来便利与优势的同时,也伴随着一系列风险,金融机构应充分认识这些风险,采取有效措施予以应对,通过严格筛选外包服务商、加强数据安全管理、建立健全服务质量监控体系、完善法律法规合规体系、增强信任机制以及强化内部风险管理,降低金融科技外包风险,确保数字化转型顺利进行。